|

|

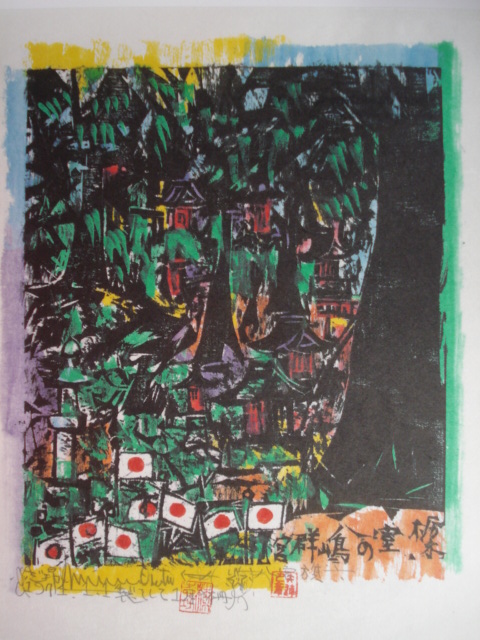

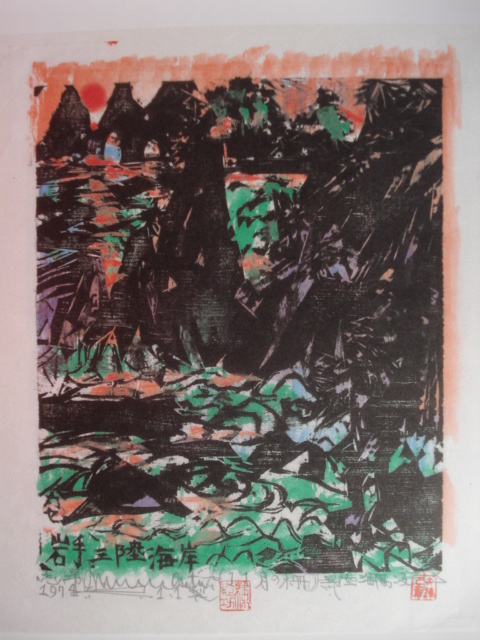

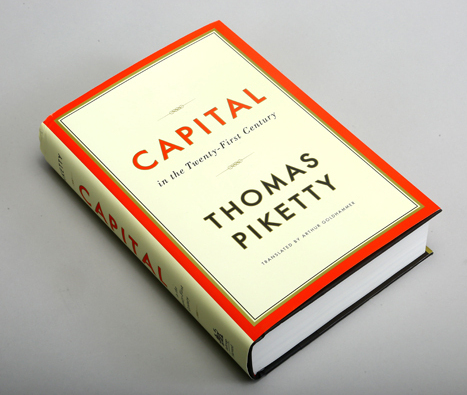

格付 ピケティ 預金封鎖貸し出し金利の引き下げ電車の中に消費者金融の広告が目立つ。どの広告も「金利を18%まで下げました」という内容である。  昨年末に成立した「改正貸金業法」は、平成21年末(再来年)を目処に利息制限法の上限(年20%)を超える「いわゆるグレーゾーン金利」の撤廃を定めた。 このため、金利引き下げの前倒しによって、優良な顧客を囲い込もうと消費者金融各社は必死である。 しかし、他方で、融資審査は厳格化され、借りたくても貸してくれない顧客が増えているのも事実だ。新たな「貸し渋り」である。 貸してくれなければどうなるか。個人事業主であれば、倒産か破産しかない。実際、帝国データバンクの調べによれば、融資を受けられない個人事業主の倒産が増加しており、その背景に消費者金融の貸し渋りがあるという。 貸し渋りにあった個人や個人事業主はどうするか。金利が高くてもお金を借りなければならないのである。畢竟、闇金融に手を出すことになる。それは、破綻の始まりである。 おいらは金利を高くして貸す商売があったとしても、それ自体は合法のはずだと思う。今回の貸金業法の改正は、契約自由の原則・職業選択の自由に反する憲法違反ではないのか。司法関係者や立法者は、軒先だけ掃いて綺麗にしておけば良いという発想である。 水、清くして、魚住まず。 上限金利を下げることによって、消費者金融やカード会社の収益は悪化する。それを避けるために貸し渋りが発生して、借りたい人が借りれなくなる。これでは社会全体から見れば、改正ではなくて改悪であると思うのだが、如何か。 潮目は変わったのか 昨日までの日経平均株価は、8,900円を伺うという勢いである。  これまでの常識は、円高・株安・債券高であった。この3つは云ってみればセットのようなもので、その元凶は円高である。 実は、円高は1971年に始まった変動相場制以来、変わらぬトレンドである。 しかし、ここにきて円高にブレーキがかかったのではないかというマーケット関係者の意見が出てきた(日本経済新聞など)。 欧州債務危機の沈静化や日本の貿易赤字などから、円は対ドル、対ユーロとも天井を打ったのではないかという予測である。 実際、先週が円安・株高・債券安へという潮目の変わり目だったという可能性を指摘している人もいる。 おいらの持論は、これまでも述べているが、1ドル100円が日本経済にとって最も良いというものである。 それが少し戻ったと云っても、昨日の為替はやっと78円に手がとどきそうだという超円高がまだ続いているには違いない。 もし、本当に潮目が変わったというのであれば、この流れは大切にしなければならない。政府・日銀は、この事態をアシストする財政・金融施策を取って貰わなければ困るのである。 日本経済が復活しなければ、2012年も暗い年になる。 そうならないためにも、潮目が変わって、今年は明るい年になって欲しいものじゃのぅ。 格付け会社は信じてはいけない(前編) 格付け会社は信じてはいけない。  格付け会社(機関)は、もともとは社債(企業の発行する債券=借金)の信用度(返済可能度)を、社債発行企業からの依頼を受けて算定するものである。米国でこのビジネスは始まった。 繰り返すと、格付け機関は、社債を発行する企業から金を貰ってその企業の信用度合いを測るというものである。 このメリットは、企業と格付け機関の双方にある。 企業は返済に関するデータを開示して、返済が問題ないことを格付け機関に折り紙を付けて貰うことができる。また、格付け機関は企業から返済に関するデータを収集することができるので、返済確率を算定することが可能となる。 しかし、ここで感の良い読者は気付かれるだろう。 低い格付けにすると、格付けの依頼がこなくなるのである。だから、企業に都合のよい格付けになり易いというバイアスがどうしてもかかるのである。 常識で考えれば、これはおかしい。 では、格付けの依頼がないのに勝手に格付けをするという「勝手格付け」の場合はどうだろう。今、世間を騒がしている欧州の国債など、ソブリン=国債はこの部類となる。 この場合は、国や企業から返済に関するデータを開示して貰うことはできない。格付け機関が勝手に格付けするからである。 つまり、格付け先の内部事情が分からないにもかかわらず、格付けを決定しなければならない。だから、憶測が入り易い。 これもおかしい。 さらに、格付けの根本の問題は、あくまでも将来の予想ということである。 だから、格付けは占いのようなものだと揶揄されても仕方がない。 明日は、もう少し深掘りする(この項続く)。 格付け会社は信じてはいけない(後編) さて、それでは格付け機関が行う格付けは、出鱈目なのだろうか。  結論から述べるとそのようなことはない。理論的に算定されているというのが答えである。 ただし、忘れてはならないことがある。それは、前提条件がついているということである。 実はここが問題なのだが、格付けは企業が開示したデータや同種の企業の過去の倒産確率を基に算定しているのである。 だから、前提条件が変わる(悪化する)と格付けはもろい。 昨日までトリプルAだった格付けが今日はダブルB(投資不適格)に格下げされるということはあり得る。 もとより、前提条件が大幅に変わることを織り込んで格付けは算定されている。しかし、100年に一度の恐慌までは織り込んではいない。 次に、まずいのは、格付け機関がその前提条件を勝手に変えることがあることである。経済の悪化に驚き、自らが格付けの定義を変更してしまうのである。これでは、トリプルAだと思って債券を購入した投資家はたまらない。 それに、「合成の誤謬」については考えられていない。 一つ一つの格付けの算定は正しくても(部分部分は正しくても)、全体ではおかしくなってしまうことである。 例えば、仕組み債(証券化商品など)の格付けを例に取ろう。 投資適格債と不適格債を混ぜて一つの商品とした場合、組み合わせ方(仕組み方)によっては、理論上、その債券はトリプルAとなる。 この仕組み債の債務不履行(倒産)確率は、社債の確率と同じ水準である。だから、トリプルAと格付けされるのである。 確かに仕組み債はシンプルな商品のレベルでは理解し易いし、確率の世界に馴染んだ商品と考えて良い。それは、証券化自体が合理的な制度だからである。したがって、証券化の格付けは、社債の格付けと同レベルの信頼として本来は考えて良いはずである。 しかし、そういう債券が大量に出回るとどうなるか。個別の債券の格付けは正しくても、その群全体の確率も同じと云えるかという問題である。 例えば、そういう商品を仕組んで作った仕組み債、すなわち「仕組み債オブ仕組み債」になると、話しは変わってくる。高等数学(ロケット工学)の世界に足を踏み入れたも同然である。 さらに、クレジット・デフォルト・スワップ(信用リスクの移転取引)を組み合わせた「シンセティック(合成)CDO」(説明が面倒なので割愛)となると、神の領域ではないかと思うほどの数学理論が駆使されることになる。 読者諸兄はご存じのとおり、リーマンショックでこの理論は破綻した。 結局、格付け機関はこの仕組み債の格付けで神になったつもりが、実際は、神に遠く及ばない存在であったことが分かったに過ぎない。 格付け機関は、欧州国債を始めとするソブリン格付け問題で、今もその二の舞を演じているとしかおいらには思えないのである(この項終り)。 米国株の行方 株をお持ちでない方には、無用の情報である。  「週刊現代」13年11月16日号の囲み記事によれば、「来るのか、来ないのか『プロ』が注目する米国株急落のシナリオ」として、米国株の急落可能性について言及している。 これを要約すると、チャート分析者によれば、昨年5月から現在までのチャートが1929年の世界大恐慌時のチャートとほぼ同じ足取りを辿っており、このまま推移すれば来年2月に大暴落が予想されると云うのだ。 おいおい、穏やかではないのぅ。 しかし、客観的に考えれば、米国では年を越すと債務上限問題が再燃するので、来年早々一時的に株が不安定になることは容易に想像がつく。 また、中国の隠れ不良債権問題は臭いものに蓋をしただけであり、世界経済が爆弾を抱えたままの状態になっていることにも異論はなかろう。 この予想が当たって欲しくはないが、チャート至上主義者にとっては年明けからのリスクを見過ごすことができないだろうねぇ。 ま、「世の中は地獄の上の花見かな」である。 こうしてみると、年内に手仕舞いをしておいた方が利口かも知れないのぅ。 ピケティ理論 いつか熱が冷めるだろうと思っているのだが、現代のマルクスと云われるピケティ教授の「21世紀の資本」は未だに本屋で平積みである。  しかし、あれだけ厚い本を皆が本当に読んでいるんだろうか。 閑話休題。 おいらも新聞雑誌やEテレビ「パリ白熱教室」などによってピケティ理論をかじらせてもらった。 大意を勝手に要約すると、r(資本・資産から得られる富=資本収益率)>g(労働から得られる富=経済成長率)であり、それによって歴史的に富める者と貧しい者との格差は広がると説く。 氏は20か国の過去200年に亘る所得税・相続税の記録を調べた上で、以上の事実を検証したのである。こういうファクト・ファインディングには説得力がある。 氏の理論は面白い。誰もがそうだろうと思っていたにもかかわらず、誰もが実証しなかったことを明白にしたからでもある。 子孫に美田を残さずという美徳がバカのように見えるが、この理論はこれで正しいのである。子孫に美田が残っても末裔が無能になるのであれば本末転倒ではあるが…。 さて、そのようなことが云いたいのではない。 おいらはいつも経済学で不満に思うことがある。それは、前提条件をつけて景気や経済の予測をするからである。 例えば、最近の予測でもアベノミクスが成功すれば、株価が2万円を越えるだろうとか、***なら***となるだろうというアレである。経済学者や予想屋はいつでもそういう前提条件をつけて学問ぶっているのである。 しかし、そういうことを馬券の予想屋がやっていたら、誰も相手にしてくれなくなる。プロは、結果がすべてだからである。 だから、ピケティ理論もこれまでなら認めるが、今後も正しいかどうかというと話しは別である。平時なら可能性が高いが、乱時となると不確定要素が多すぎて予測は難しい。 特に最近の中東問題はISによって世界の問題となり、中東はもともと火薬庫だと思っていたが、今や世界中のどこもが火薬庫になり得る時代になってしまったことである。西側がISを一掃すればそれでこと足れりという話しではない。 つまり、経済や未来予測はそういう観点からいつも本質的には不確実だと考えざるを得ない。 結局、前提条件が変われば未来は予測できないことになり、未来予測とははなはだ頼りないものなのだと分かる。前提条件を予測してこそ本当の未来の経済予測なのだが、それが出来る人は数えるほどしかいないとおいらはため息をつくのである。 預金封鎖はあるのか(前篇) 本日より3日間は、関ネットワークス発行「情報の缶詰6月号」に掲載された「預金封鎖はあるのか」をおおくりします。 預金封鎖はあるのか 旧聞に属するが、2015年2月16日放送のNHKニュースウオッチ9で「預金封鎖 もうひとつのねらい」という特集が組まれた。 おいおい預金封鎖というのは昭和21年の出来事であり、終戦直後の混乱期に起こった過去のことだと思っている人はこのコラムを読む必要はない。  1.黒田・安倍オフレコ会談 火のないところに煙は立たないという。NHKニュースが預金封鎖を取り上げた4日前に遡る。この日、日銀の黒田総裁と安倍首相がオフレコ会談をしたのである。 首相官邸4階大会議室で開かれた経済財政諮問会で黒田総裁が「ここからはセンシティブな話なので、外に出ないように議事録から外してもらいたい」と発言したのである。 オフレコにして欲しいというのは少々不気味である。会議の空気が一瞬張りつめたことは想像に難くない。 黒田総裁の発言のポイントの一つ目は、昨年秋に消費再増税の先送りを決めたことにより、日本国債が格下げされたことである。日本国債を格下げされると外国の銀行は日本の国債を買わなくなるのである。 その理由は銀行の資本規制にある。銀行が外国の国債を購入する場合は、その格付けに応じて銀行は資本を積まなければならないからだ。 そうなると、国債の金利が上がる恐れとなる。これは怖い。金利を上げれば利払いが増え、日本の財政に支障をきたすことになりかねない。黒田総裁だけでなく、皆が肝を冷やす話しとなる。 しかし、現在の国債保有者の中で外国銀行が占める比率は6~7%程度のため、国債の金利にはほとんど影響を与えなくて済んだのである。 会議の約3週間前、日本の長期金利は0.195%まで低下しており、格下げの影響は軽微だったのである(この項続く)。 預金封鎖はあるのか(中篇) 2.深刻な問題 だが、黒田総裁の懸念は続く。黒田総裁の発言のポイントの二つ目は、ドイツ、アメリカ、イギリスなどが銀行は外国の国債のみならず、自国の国債についても資本を積むべきであると強硬に主張し始めたことである。  これは深刻な問題である。現行の規制では、銀行が自国の国債を持っていてもリスクとはみなされない。しかし、諸外国の云い分が認められれば、日本の銀行は保有する日本国債の量に応じて資本を積み増す必要がでてくるのである。 事実、この国際規制を決めるバーゼル銀行監督委員会でも同様の規制を検討し始めた。 そして、諸外国がそういう規制を独自に導入すれば、日本の銀行がどれほど日本国債を抱えているのか、また、このルールが適用されれば日本の銀行は資本が不足する恐れがあるとアナリストたちによって声高に主張される可能性もある。 つまり、そうなることを恐れて日本の銀行は国債を購入しないどころか、手持ちの国債まで売却する恐れもでてきたのである。 大量に国債を抱えている銀行が一斉に国債を売るようなことになれば、国債は暴落する。早い話しが日本国は利払いだけで大赤字となり、財政は破たんするのである。 3.異次元の金融緩和 もともと異次元の金融緩和の狙いは、アベノミクスの一の矢でデフレ脱却(2%のインフレ目標)である。 しかし、物価が2%上昇すれば、金利も本来2%上がるはずである。 だが、そうなれば、国債の利払いが増えるので政府は嬉しくない。そこで日銀が国債を大量に買い入れることによって国債の利回りを低く抑えてきた。これなら物価が上がっても返済金利は低いままなので国の借金は実質的に減少していく。 実は、このやりかたは持てる者(国民)から持たざる者(政府)への実質的な資金の移転である。 本来、国民がもらえるはずの金利が国債の利払いに充てられているのと同じ理屈だからである(この項続く)。 預金封鎖はあるのか(後篇) 4.預金封鎖の意味 では、なぜここで唐突に預金封鎖という話しになったのだろうか。  それは、アベノミクスによる異次元の金融緩和が限界となり、国債が暴落するようなことになったら国の経済が破綻するからである。 その国債の暴落を避けるための手段として政府が考える最終的な手段が強制力の行使による国の借金の減少策である。 NHKニュースは敗戦当時の大蔵省幹部の証言を紹介する。 「天下に公約し国民に訴えて発行した国債である以上は、これを踏みつぶすということはとんでもない話しだ。取るものは取る。国民から税金その他で絞りとる。そうして返すものは返す」 さらに、 「『一億戦死』という言葉がある。みな一ぺん戦死したと思えば、相続税を一ぺん位納めてもいいじゃないか」 そして、昭和21年2月16日、政府は突然預金封鎖を発表したのである。預金がいくらあろうと、世帯主は月額300円、世帯員は一人当たり月額100円までしか出金できないようにしたのである。 当時の大卒公務員の初任給が540円なので、この300円という金額は低い(現在の貨幣価値に換算すると世帯主が12〜15万、家族が1人4万まで)。 政府が次にやったことは、預金がおろせなくてもタンス預金があればそれを使うことができるので「新円切り替え」を行い、旧札を使えなくしたことである。 そして、とどめが預金や不動産への課税であった。財産税として最大9割課税したのである(税率は25~90%)。 これによって政府は国債の返還ができたのだが、日本からは資産家がいなくなったのである。 5.マイナンバー制度 以上から、怖いことは (1)現在の国の借金が多すぎること、 (2)国債の暴落が恐ろしいこと、 (3)それを防ぐための「預金封鎖、デノミ(=新円切り替え)、財産税という三点セット」の発動 ということである。 おいらが不気味に思うのは、(いつのまにか決まっていたように思う)来年1月から始まるマイナンバー制度(社会保障・税番号制度)である。 国民が所有している預金と不動産が網羅的に政府に把握されることになりかねないのである。これって、資産課税の準備が始まったという悪夢の再来の予兆なのだろうか(この項終わり)。 ジャンル別一覧

人気のクチコミテーマ

|